15.2.2026

Aktualizace statutů a sdělení klíčových informací investičních fondů

Výkon amerického hospodářství je na trendu, napětí na trhu práce zvolna ustupuje, měnová politika se vyvázala z epizody ultra nízkých úrokových sazeb. Ekonomika je připravena těžit z probíhající přestavby globálních dodavatelských řetězců, očekávané zpomalení globálního ekonomického růstu ustojí. Evropa naopak utrpí v důsledku probíhající deglobalizace a fragmentace hospodářské ztráty, neb není ani odhodlána efektivně bránit své zájmy, ani schopna produktivně využít nově vznikajících příležitostí. Jak hluboký bude její pád je nejisté.

Americká ekonomika jede

Reálný hospodářský růst v USA se vyhoupl ke 3 % v meziroční dynamice, což představuje solidní trendovou expanzi. Ta je živená zejména dynamikou soukromé spotřeby v segmentu služeb i zboží. Meziroční růst nerezidenčních investic sice zpomalil, nicméně pokles investic do bydlení zmírnil na polovinu. Celková inflace setrvala na 3.7 % s podporou vyšších cen u benzínových pump, jádrová inflace pokračovala v oslabování. V celku slušný ekonomický obrázek.

Uvolnění na trhu práce je patrné i v pozvolném zvyšování míry nezaměstnanosti ke 4 % z rekordně nízkých hodnot na počátku roku. Nárůst nezaměstnanosti spolu se zpomalením jádrové inflace přitom představují dva základní referenční body pro případné uvolnění měnové politiky. Pakliže by jádrová inflace zamířila k cíli, avšak reálná ekonomika by pokračovala v krasojízdě, nebyl by Fed nucen sazby snižovat. Mohl by si ponechat plný měnově-politický zásobník na horší časy nebo na případné hašení neočekávaného systémového průšvihu.

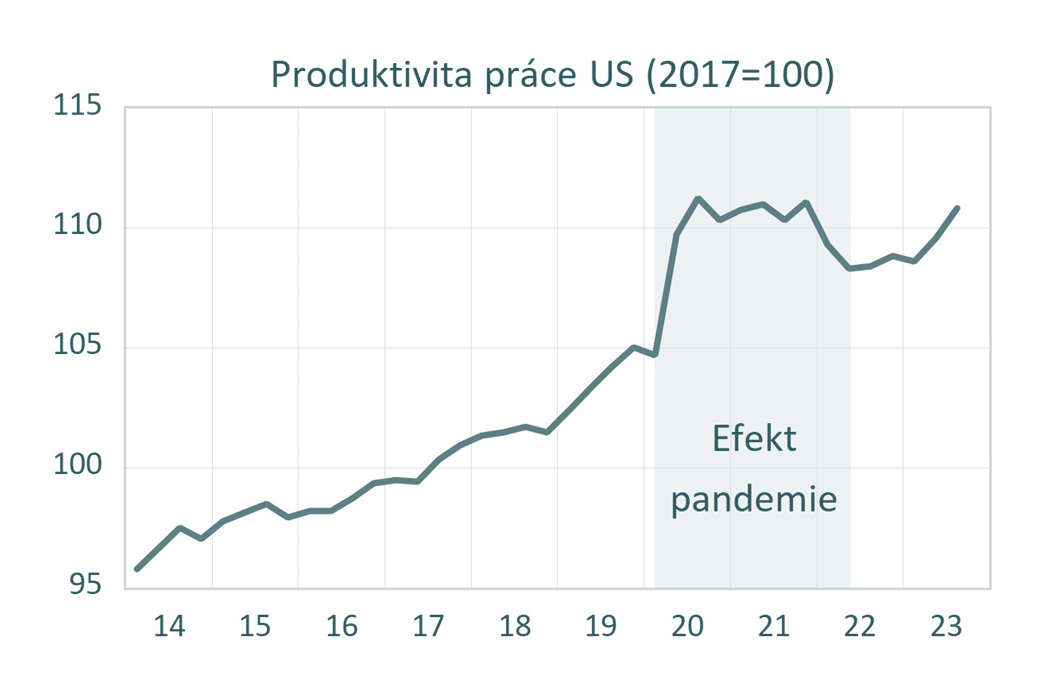

Meziroční růst mezd zpomalil na 4.1 % a indikuje, že mzdově-inflační spirála se v USA prozatím nerozjíždí. Především se po pandemických výkyvech vrací růst produktivity, což je zásadní ingredience pro dlouhodobé zkrocení inflace při zachování solidního hospodářského růstu. Při dosaženém růstu produktivity o 2.2 % meziročně tak není zvolnění inflace k cíli v polovině příštího roku nedostižnou chimérou.

Produktivita krotí inflaci

Je třeba nicméně ještě vyčkat na odpověď, zda ústup globalizace a nástup hospodářské fragmentace nutně znamenají dlouhodobě vyšší inflaci pro všechny zúčastněné. Na jedné straně stojí ztráta efektivity plynoucí z neúplného využití absolutních výhod při alokaci výroby. Jednou z takových výhod je samozřejmě levná pracovní síla globálního Jihu. Zaručení robustnosti dodavatelských řetězců a přesun strategických odvětví zpět do vyspělých ekonomik má své náklady.

Na druhé straně však stojí pravděpodobné zvýšení kvality produkce, snížení přepravních nákladů a výrazné omezení negativních externalit. Z přesunu strategicky důležité výroby na Západ tak mohou plynout i některé úspory, které mají základ ve vyšší efektivitě výrobních procesů. Schopnost podporovat růst produktivity v nově vznikajících konkurenčních celcích tak bude klíčovým prvkem jejich hospodářské prosperity.

Evropa si přivodí bolest z deglobalizace

Zejména negativní externality nejsou v ceně pro koncového zákazníka obvykle plně započteny. Evropa například čelí sílícímu dovozu čínských automobilů, není ovšem prozatím schopna a snad ani ochotna u dovozů zohledňovat negativní dopady na životní prostředí. Ty jsou v případě čínské produkce v porovnání s tou evropskou výrazně vyšší. Postihy za porušení Evropských norem ve sféře negativních externalit jsou však vymahatelné zejména po evropských producentech, dále snad po amerických, japonských atp.

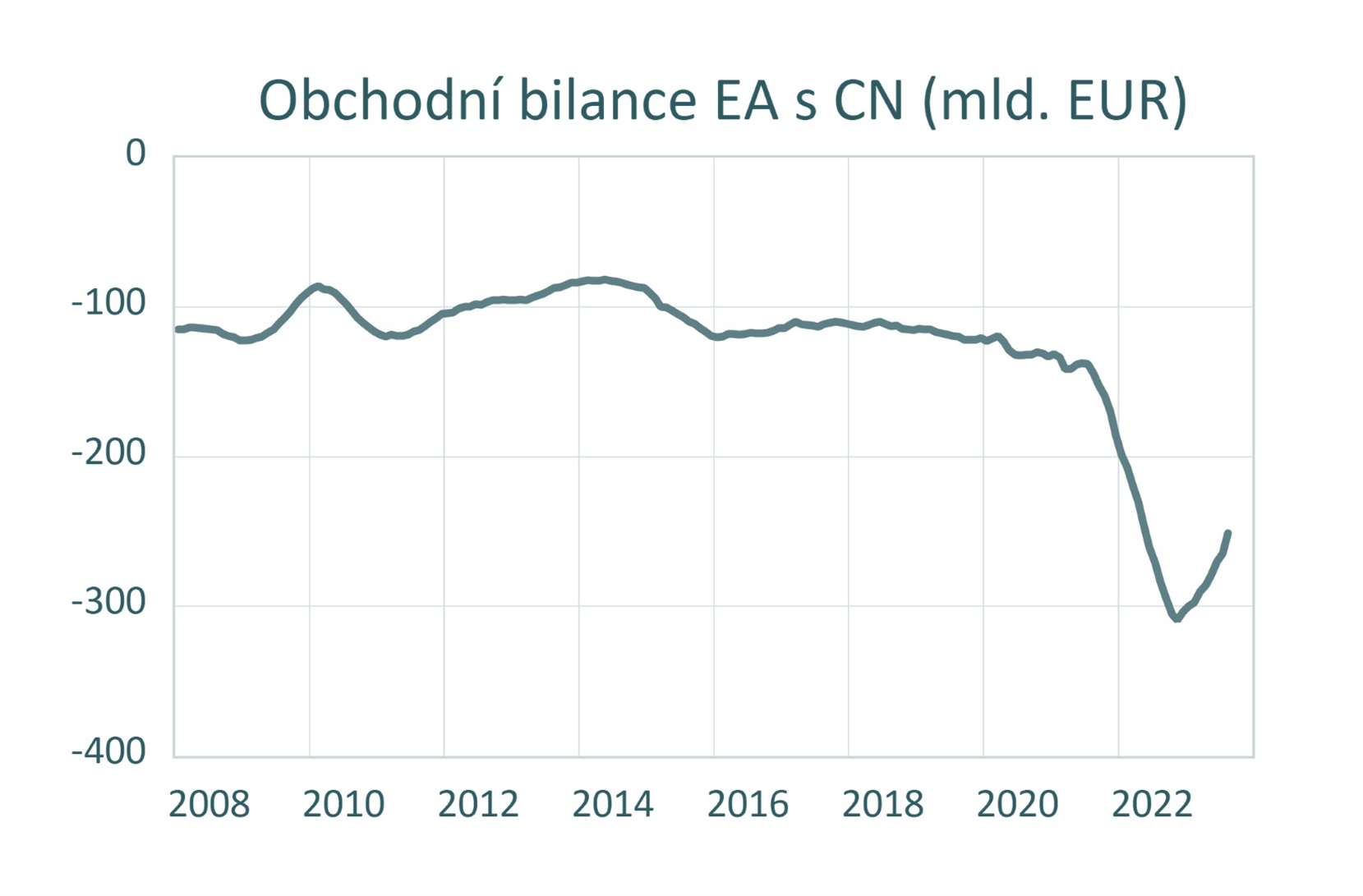

Monitorovat výrobní řetězce v Číně, natož systematicky postihovat nadměrné environmentální zatížení u dovozu, představuje pro evropské instituce v současnosti nesplnitelný úkol. Evropa se tak nejspíše stane jedním z hráčů, kterého bude deglobalizace bolet výrazně. Nebylo to sice nevyhnutelné, leč vzhledem k nedávným rozhodnutím v oblasti energetiky a průmyslového rozvoje stále více pravděpodobné. Neblahý směr je trochu paradoxně podpořen ekonomickým zpomalením Číny, kdy obchodní deficit eurozóny s Čínou značně narostl. Ve zkratce: Evropa do Číny vyváží relativně stále méně, dováží však stále více. Příslušný směr čistého peněžního toku je nabíledni.

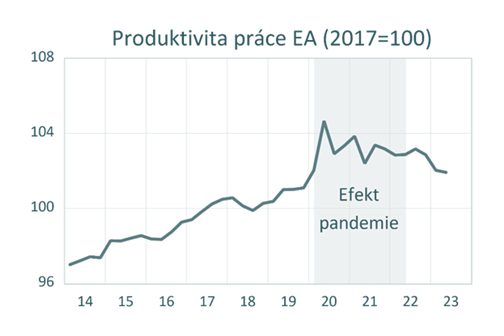

V souhrnu není Evropa schopna bránit své hospodářské zájmy a podkopává svou pozici vůči globální konkurenci. Po odeznění pandemických efektů je zřejmé, že produktivita práce klesá. To představuje slušný základ pro výraznější střednědobý růst cen, případně snížení spotřeby domácností, nebo obojí. Ztráta konkurenceschopnosti se zpočátku jeví jako velmi abstraktní pojem. Když se však po čase propíše do ztráty pracovních míst a nárůstu nezaměstnanosti, je již obvykle věc hotova a náprava bývá nesnadná. Trh práce je v Evropě sice málo flexibilní a má za ekonomickým výkonem měřeným HDP výrazné zpoždění, pokračující stagnace či recese se však nakonec projeví i tam.

David Havrlant

Upozornění

Toto propagační sdělení vychází z aktuálně dostupných informací v čase jeho zhotovení k výše uvedenému dni. Uvedené informace nepředstavují nabídku, investiční poradenství, investiční doporučení k nákupu či prodeji jakýchkoliv investičních nástrojů ani analýzu investičních příležitostí. Jsou-li uvedeny v tomto sdělení výnosy, uvádí se v hrubých hodnotách, přičemž pro získání čistých hodnot výnosů je třeba zohlednit také účtované poplatky a případné zdanění, které závisí na osobních poměrech investora a může se měnit. Uvedené prognózy nejsou spolehlivým ukazatelem budoucí výkonnosti. J&T INVESTIČNÍ SPOLEČNOST, a.s. nenese žádnou odpovědnost, která by mohla vzniknout v důsledku použití informací uvedených v tomto materiálu. S investičními nástroji je spojeno riziko kolísání aktuální hodnoty investované částky a výnosů z ní a není zaručena návratnost původně investované částky. O případné vhodnosti investičních nástrojů se poraďte se svým bankéřem, investičním zprostředkovatelem nebo jeho vázaným zástupcem. Sdělení může obsahovat informace týkající se investičních nástrojů nebo emitentů, u kterých má společnost své vlastní zájmy. Za zprostředkování úpisu investičních nástrojů může společnost vyplatit svým smluvním partnerům provizi z objemu zprostředkovaných investic. Obecné informace o pobídkách jsou zveřejněny na www.jtis.cz.