15.2.2026

Aktualizace statutů a sdělení klíčových informací investičních fondů

Globální příběhy se transformují

Rozdílná dynamika mezi velkými ekonomickými hráči je nasnadě. Ekonomika USA se i přes výrazně utažené měnové podmínky, tedy vysoké náklady financování, dostala zpět na trendovou trajektorii ekonomické expanze. Čína se i přes oslabování měnové politiky dostala do deflačního pásma, přičemž plánované oživení spotřeby domácností se zatím nekoná. Evropa se potýká s anemickým růstem hraničícím se stagnací a pokračující vysokou inflací.

Ekonomická realita poukazuje na to, že staré příběhy pozbývají platnosti a utvářejí se nové globální narativy. Nejde přitom o kvartál či dva slabšího nebo silnějšího růstu, nýbrž o ideové nastavení pro příští desetiletí. Bezbřehá globalizace spolu se synchronizovaným ekonomickým růstem je věcí minulosti. Jakou roli budou hrát jednotlivé regiony v novém antagonisticky nastaveném světě? Jaké budou mít zastřešující cíle? Jak budou samy sobě rozumět?

Horečnaté budování příkopů je zřejmé. Si Ťin-pching bude chybět na summitu G20 v Indii. Vládní zaměstnanci v Číně nebudou používat americké iPhony. Amerika i Evropa se z bezpečnostních důvodů straní komunikačních technologií made in China. Indie kupuje sankcemi zatíženou ruskou ropu, jako by se nechumelilo. Rusko je v otevřené konfrontaci se Západem. Nové nastavení v oblasti donedávna sdíleného technologického pokroku je nabíledni: kdo umožní implementaci pokročilých technologií, bude mít navrch. Výzkum a vývoj se přitom více než dříve koncentruje ve zbrojařském segmentu.

Amerika táhle, fiskál však bude hlavní brzdou

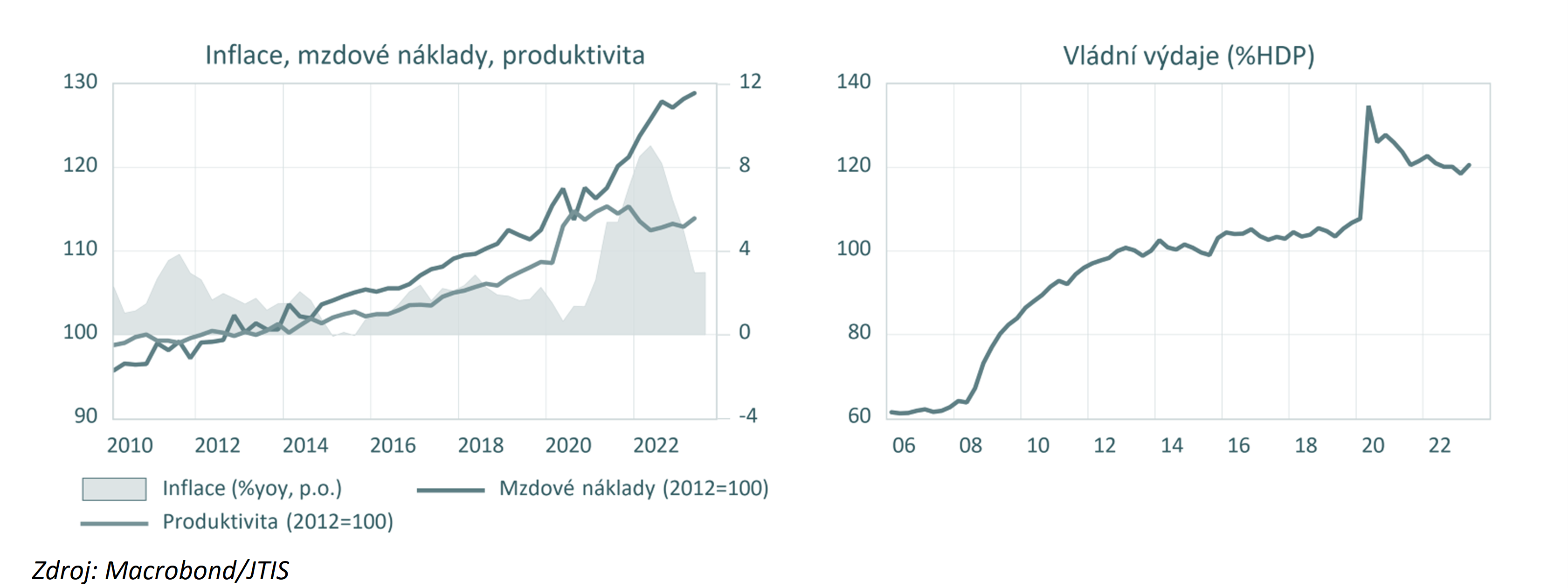

Ekonomika USA se poměrně úspěšně přizpůsobuje světu se zvýšenou cenou kapitálu. Reálný růst se dostal na trendovou trajektorii i při restriktivním nastavení měnové politiky. Jádrová inflace (bez energií a potravin) postupně zvolňuje. Trh práce je nadále napjatý, ovšem při trvale silném přílivu nových pracovníků. Mzdový růst se však usadil nad 4 % hranicí. Průměr z let 2016-18 přitom činil 2.7 %, což bylo při průměrném růstu produktivity o 1 % zcela v souladu s inflací kolem 2 % cíle.

Dynamika jednotkových mzdových nákladů nyní naznačuje, že je při činu mzdově-inflační spirála. Sice slabá, neb významně tlumená faktickým i signalizačním přístupem Fedu, leč v principu jev, který může mít značnou setrvačnost. Mzdy se tak mohou v příštích čtvrtletích stát hlavním tahounem inflace. Setrvalý pokles nových pracovních pozic sice jde ve směru slabšího tlaku na mzdový růst, jejich absolutní počty jsou však stále o polovinu vyšší než v letech před pandemií.

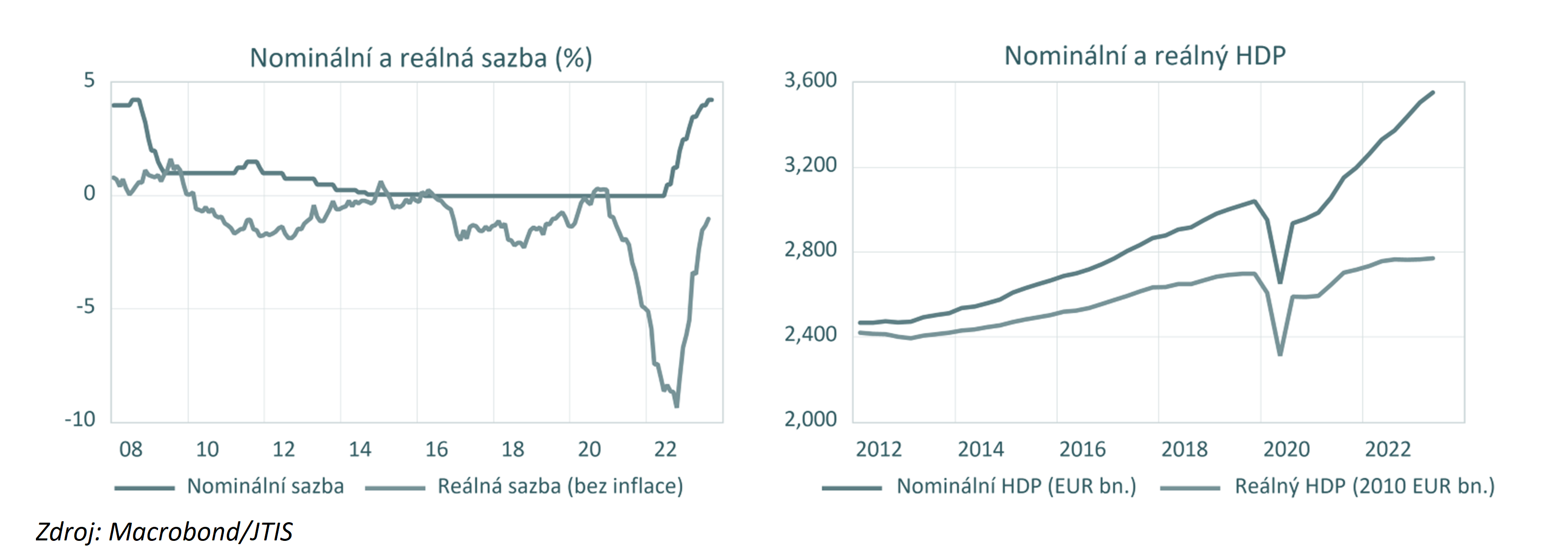

Dalšího strašáka pro Americkou ekonomiku představuje stav veřejných financí. Stimulační balíčky vyhnaly veřejný dluh ke 130 % HDP, což i pro USA snižuje manévrovací prostor. Při pokračující ekonomické expanzi by bylo možné z dluhu takzvaně vyrůst. Jde samozřejmě o to, zda bude mít některá vládní garnitura chuť zmírnit dynamiku výdajů a zkrotit deficit, který má i v postpandemických letech dosahovat téměř 6 % HDP. Kondice fiskálu se jednoznačně stává závažným problémem.

Opakovaně se vrací hrozba akutního vyschnutí vládních financí. Senátoři budou brzy hlasovat o krátkodobém finančním kompromisu, který má zajistit vládní služby po skončení fiskálního roku na konci tohoto měsíce. Demokraté požadují, aby opatření zahrnovalo miliardy dolarů na pomoc ukrajinskému válečnému úsilí a financování pomoci obětem katastrof, jako jsou požáry na Maui a hurikán na Floridě. Konzervativní jestřábi hodlají využít hrozbu vyschnutí financování k podpoře vlastní agendy, jako je zpřísnění azylového procesu.

Volby v příštím roce se mohou zvrtnout v drama, kde si půjdou po krku dva starci. Jeden z nich navíc pravděpodobně zpoza zamřížované cely. Cynik by řekl, že je to přímý důsledek nepopiratelného pokroku v oblasti prodloužení lidského života. Podle průzkumu WSJ je 73 % dotázaných přesvědčeno, že je Biden ve svých téměř 81 letech na další kandidaturu příliš starý. Tak nebo tak, historie ukazuje, že před volbami akciové trhy v USA zpravidla ztrácejí, avšak po volbách obvykle vesele rostou bez ohledu na to, kdo se stal vítězem.

Čína čelí řadě problémů strukturální povahy

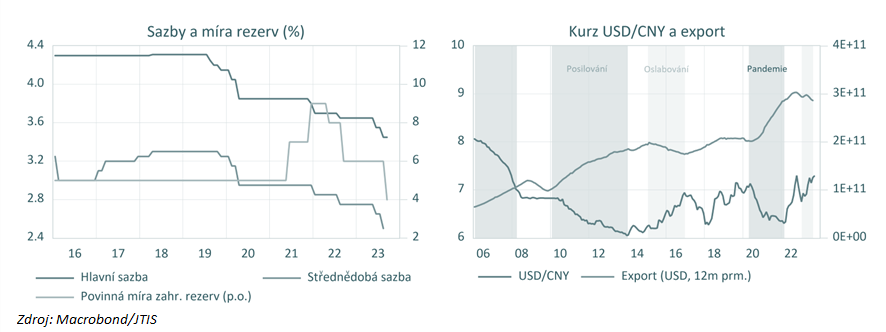

Zpomalení reálného růstu, splasknutí realitní bubliny v oblasti rezidenčních nemovitostí, zmenšení bohatství domácností, zhoršení sentimentu a očekávání, nízká inflace motivující k odložení spotřeby, klesající export, oslabující jüan, vysoká nezaměstnanost mladých. Čínská agenda obsahuje poměrně bohatý seznam záležitostí, které je třeba řešit. Ekonomové se již nepředhánějí v predikcích ohledně roku, kdy Čína v tom nebo onom parametru předežene USA. Naopak se objevuje více a více hlasů, že k tomu v dohledné době nedojde.

I to je jedna z fazet proměn globálních příběhů. Rozplynutí čínského snu o (téměř jistém) zbohatnutí se dozajista odráží v kolabující motivaci absolventů univerzit a jejich opouštění trhu práce. Vysoká nezaměstnanost mladých je obvykle záležitostí strukturální povahy, kterou není snadné v krátkodobém horizontu zvrátit. Jde pravděpodobně o jeden z důvodů, proč přestala Čína tuto nepříjemnou statistiku publikovat. Zadržování statistik však nemají investoři rádi a obvykle se vrací jako bumerang.

Export představuje jednu z klíčových makroekonomických proměnných pro čínskou měnu, která ve střednědobém horizontu chtě nechtě reprezentuje i mocnost ekonomickou a politickou. Čínský export však od roku 2015 v hrubých obrysech stagnuje. Teprve pandemie přinesla jeho výrazné oživení a spolu s ním i posílení Juanu. Koncem minulého roku však začala post-pandemická korekce čínského vývozu, která bude pravděpodobně ještě nějakou dobu trvat.

V roce 2016 začala Čína ve velkém měřítku realizovat svůj strategický plán Pás a stezka, který umožnil vývoz výrobních kapacit do sousedních rozvojových zemí. Nyní dochází k saturaci těchto zemí co do investičních projektů a zároveň se propadá schopnost splácet Číně dluh. Popularita velkého souseda tak trpí, zvláště když byla většina úvěrů poskytnuta za úrok obvykle přesahující 5 %.

Zdá se, že na kombinaci propadu na trhu nemovití, vysoké zadluženosti, a slabé poptávky domácností nebude probíhající snižování úrokových sazeb samo o sobě stačit. Možná by udělaly své peníze z vrtulníku, tedy přímá podpora rozpočtů domácností. Ale kdo ví, možná by domácnosti při nevalných vyhlídkách a mizerném sentimentu jen doplnili svůj rozpočet, aniž by se kola ekonomiky roztočila čerstvou vlnou výdajů. Nikdo nechce hned vyložit poslední trumf, aby následně zjistil, ze jeho síla není dostačující.

Evropa je zralá na reset

Evropa zažívá anemický hospodářský růst v kombinaci s nadále vysokou inflací. Období delšího období stagflace je dost dobře možné. Reálné úrokové sazby v eurozóně jsou nadále v negativním pásmu, kdy míra inflace převyšuje sazbu nominální. Nastavení měnové politiky tedy nemusí být pro definitní zkrocení inflace dostatečně restriktivní. ECB má sice jednoznačný mandát v péči o cenovou stabilitu, avšak ekonomický růst blízký nule bude pravděpodobně nahlodávat odvahu centrálních bankéřů k dalšímu zvyšování sazeb.

Pokud dojde k oslabení hospodářského růstu na globální úrovni, mohlo by se vysezení směrem k nižší inflaci na stávající úrovni sazeb podařit. Pokud bude světová ekonomika expandovat a evropské domácnosti budou ochotny sáhnout do svých úspor, bude pokračovat cenový růst. Většina centrálních bank v Evropě pak bude nucena k dalšímu utažení měnových podmínek i při nízkém výkonu hospodářství. Zpětná vazba mzdy-ceny může dlouho fungovat i při nevalném reálném růstu.

Ekonomickou optikou je zcela zřejmé, že je na změnu svého příběhu a vnímání své vlastní role v novém světovém řádu zralá i Evropa. Přebujelá byrokracie, která vymýšlí úkoly sama sobě. Regulace všeho, co se hýbe, omezující technologický výzkum a vývoj. Prohibitivně vysoká cena energií, která ničí cenovou konkurenceschopnost firem a nahlodává rozpočty domácností. Slabé investice do produktivní a digitální infrastruktury. Výsostný primát ideologie, který příliš často znemožňuje pojmenování problému, natož pragmatické řešení narůstajících překážek prosperity.

Německo je řekněme exponentem těchto nesnází. Své operace v Německu redukují firmy chemické (BASF) i farmaceutické (Bayer) právě kvůli nejistotě ohledně cen energií a nadměrné regulační zátěži. Automobilky se ocitly mezi perlíkem a kovadlinou utahujících se norem a nové čínské konkurence. Německo má sice relativně nízkou úroveň veřejného zadlužení pod 70 % HDP, nicméně důsledkem dlouhodobě nedostatečných veřejných investic je zastarávající infrastruktura. Rostoucí zdroje na sebe váže nezvládnutá migrace, přičemž ve městech se již otevřeně mluví o německém strachu.

Bude případné delší období stagflace pro Evropu pověstným Mene tekel? Globální prostředí se mění z modu silně kooperativního do značně antagonistického. Kdo situaci porozumí, bude se moci přizpůsobit zavčasu. Jak praví latinské přísloví: povolného osud vede, vzpírajícího se vleče.

David Havrlant

Upozornění

Toto propagační sdělení vychází z aktuálně dostupných informací v čase jeho zhotovení k výše uvedenému dni. Uvedené informace nepředstavují nabídku, investiční poradenství, investiční doporučení k nákupu či prodeji jakýchkoliv investičních nástrojů ani analýzu investičních příležitostí. Jsou-li uvedeny v tomto sdělení výnosy, uvádí se v hrubých hodnotách, přičemž pro získání čistých hodnot výnosů je třeba zohlednit také účtované poplatky a případné zdanění, které závisí na osobních poměrech investora a může se měnit. Uvedené prognózy nejsou spolehlivým ukazatelem budoucí výkonnosti. J&T INVESTIČNÍ SPOLEČNOST, a.s. nenese žádnou odpovědnost, která by mohla vzniknout v důsledku použití informací uvedených v tomto materiálu. S investičními nástroji je spojeno riziko kolísání aktuální hodnoty investované částky a výnosů z ní a není zaručena návratnost původně investované částky. O případné vhodnosti investičních nástrojů se poraďte se svým bankéřem, investičním zprostředkovatelem nebo jeho vázaným zástupcem. Sdělení může obsahovat informace týkající se investičních nástrojů nebo emitentů, u kterých má společnost své vlastní zájmy. Za zprostředkování úpisu investičních nástrojů může společnost vyplatit svým smluvním partnerům provizi z objemu zprostředkovaných investic. Obecné informace o pobídkách jsou zveřejněny na www.jtis.cz.